近年、資産形成の手段として「米国株投資」に注目が集まっています。

特に米国の株式市場は世界最大規模であり、強固な経済基盤やイノベーション企業の存在によって、長期的な成長が期待できると言われています。しかし「具体的にどの銘柄や指数が良いのかわからない」「ナスダック100とS&P 500の違いって何?」と疑問を抱えている方も多いのではないでしょうか。

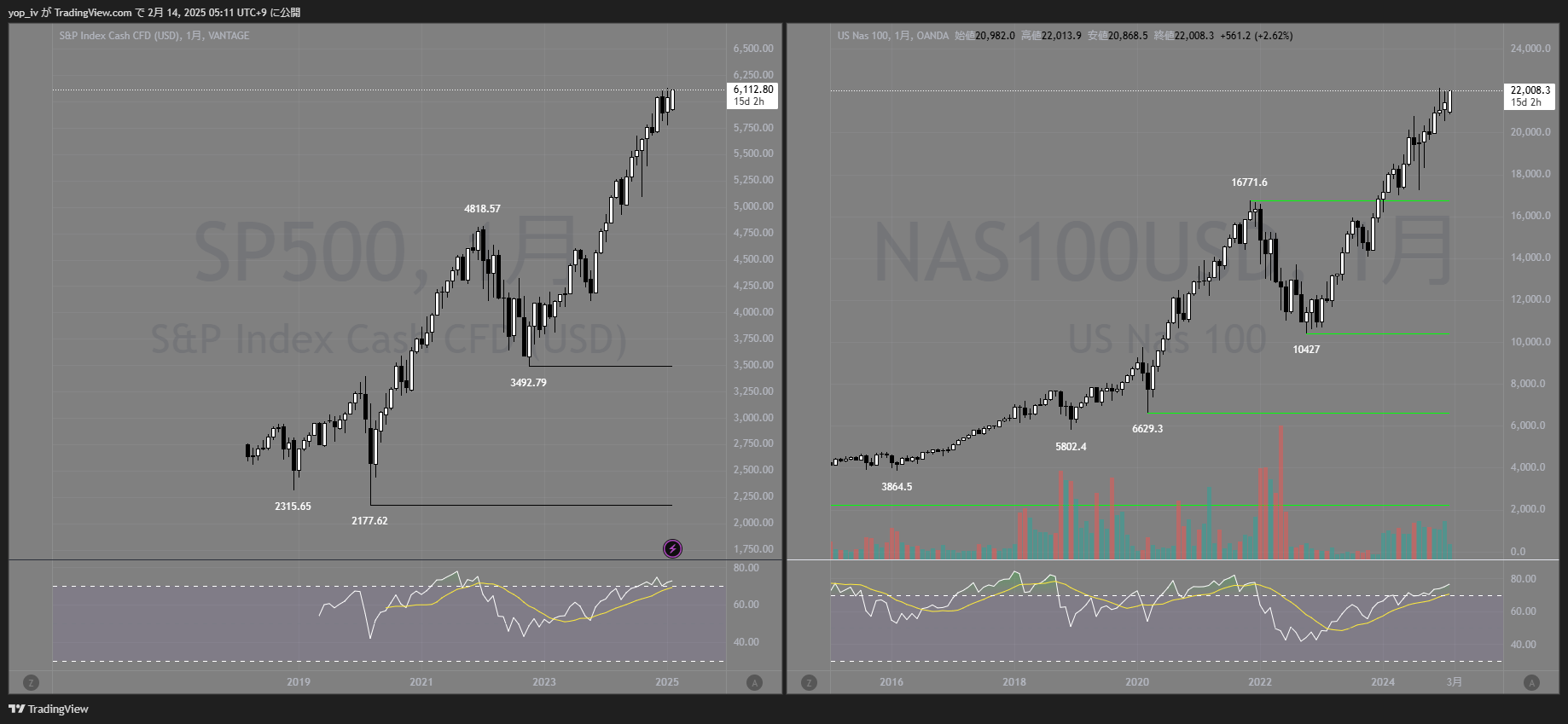

本記事では、ナスダック100(主にハイテク企業中心)とS&P 500(米国を代表する500社)という二つの株価指数を軸に、10年から15年という中長期視点での投資の考え方を丁寧に解説していきます。

また、レバレッジETFのリスクとリターンについても触れながら、どのように組み合わせれば安定した資産形成を目指せるのかを紐解いていきましょう。初心者の方でも読み進められるよう、専門用語も噛み砕いて解説します。

第1章:米国株投資が注目される理由

米国株市場の圧倒的な存在感

世界の株式市場を俯瞰すると、米国はやはり経済規模・企業の成長力・投資家数など、多くの点でトップクラスです。特に、ハイテク産業の発展や新興企業への投資資金の流入が活発なため、長期的に株価が右肩上がりになりやすい構造を持っています。

たとえばアップルやマイクロソフト、アマゾン、テスラなど、一度は耳にしたことがある企業が数多く上場しており、それらが巨大な時価総額を誇っているのです。

米国株市場が注目される理由としては、以下が挙げられます。

- 世界最大の資本市場で流動性が高い

- イノベーションが盛んで、テクノロジー企業がリードしている

- 安定した法制度や情報開示基準が整備され、投資家保護が進んでいる

- 分散投資がしやすい(ETFや指数の種類が豊富)

このような要素から、世界中の投資家が米国株を積極的にポートフォリオに組み込み、その成長の恩恵を受けています。

インデックス投資の魅力

個別株投資にも魅力はありますが、米国株投資が初めての人には「インデックス投資」が取り入れやすい方法として推奨されることが多いです。

インデックス投資とは、特定の株価指数(S&P 500やナスダック100など)の動きに連動するETFや投資信託を買うという投資手法です。

-

メリット1:リスク分散

1銘柄に集中投資するより、複数の銘柄に広く分散されているため、企業ごとの業績不調による大幅な下落リスクが軽減されます。 -

メリット2:初心者にも取り組みやすい

個別銘柄の分析に多くの時間をかける必要がなく、買ってホールドするだけでも市場平均のリターンを狙いやすいのが特徴です。 -

メリット3:長期的に高いリターンが期待できる

S&P 500やナスダック100は、長期的に右肩上がりで成長してきた実績があります。市場の暴落や調整はあるものの、歴史的に見れば高いパフォーマンスを出してきました。

こうした背景もあり、「米国株×インデックス投資」は、投資初心者から上級者まで幅広く人気を集めています。

第2章:ナスダック100とS&P 500の基本

ナスダック100(QQQ)の特徴

- 構成:ナスダック市場に上場している非金融企業100社(Apple、Microsoft、Amazon、NVIDIA、Metaなど)

- 業種:主にテクノロジー、通信、eコマースなど。金融は原則含まれない。

- 魅力:ハイテク企業が多いため、イノベーションによる成長が期待できる

- リスク:相場全体の変動に敏感で、ボラティリティが大きい

ナスダック100は、テクノロジー産業の発展に伴い、過去10~15年でS&P 500を上回るリターンを叩き出してきました。

たとえば2010年代は、スマートフォンの普及、クラウドサービスの一般化、AIやIoTの進化など、テクノロジーが生活を大きく変革した時代と言えます。そうした環境下で、ナスダック100は強力な成長エンジンとして投資家の注目を浴びてきたのです。

ただし、その分リスクも高めです。たとえば金利上昇局面では「将来の収益が期待されるグロース株ほど現在価値が大きく毀損しやすい」ため、一気に株価が下落することがあります。

ITバブル崩壊(2000年頃)やコロナショック、2022年のインフレ局面など、下落が顕著になる時期は一時的に大幅な評価損を抱える可能性がある点には留意が必要です。

S&P 500(VOO, SPY)の特徴

- 構成:米国を代表する500社(Apple、Microsoft、JPMorgan、ExxonMobil、Johnson & Johnsonなど)

- 業種:テクノロジーだけでなく、金融、エネルギー、ヘルスケア、一般消費財など幅広い

- 魅力:米国経済全体を反映しており、長期的に安定したリターンが得やすい

- リスク:ナスダック100に比べるとボラティリティは低め。ただし米国株全体が下落するときには当然影響を受ける

S&P 500は「株式投資のベンチマーク」と言われることも多く、米国株の平均的なリターンを測る指標とみなされています。過去には年間平均で7~10%ほどの成長率が見込まれるというデータがよく引用されますが、近年はテクノロジー銘柄の比重が増し、もう少し高いリターンが出ていることもあります。

一方、業種が分散されている分、ナスダック100ほどの急騰はあまり期待できませんが、暴落時の下落幅も相対的に抑えられるケースが多いとされています。

第3章:中長期投資(10~15年)での考え方

長期投資のメリット

「10~15年」というスパンで投資を考える場合、最大の利点は複利効果です。毎年得られるリターンを再投資していくことで、資産が指数関数的に増えていきます。

ナスダック100のような高成長銘柄を含んだ指数に長期で投資することで、短期的な上下動を乗り越えて大きく利益を伸ばすことが可能です。

また、長期投資を前提とすると、一時的な暴落時に「損切り」をするよりも、むしろ安く買い増しするチャンスとして捉えられます。歴史的には暴落が起きた後に市場は回復し、新たな高値を更新するのが一般的です。

投資期間が長いほど、そのサイクルを複数回経験できるため、平均購入単価が下がり、最終的にリターンが向上する可能性があります。

ナスダック100単独 vs. S&P 500との組み合わせ

ナスダック100は歴史的に見て高いリターンを叩き出してきましたが、ボラティリティ(変動の大きさ)が激しいというデメリットがあります。そこで、S&P 500との組み合わせが有効となります。

- 組み合わせのメリット

- リスク分散:S&P 500がクッションとなり、ナスダック100の急落時のダメージを和らげる

- 安定性向上:金融やエネルギーなど、テクノロジー以外のセクターにも投資することで安定感が増す

- 成長と安定のバランス:ナスダック100の成長性と、S&P 500の幅広い業種への分散という二つの強みを掛け合わせられる

例えば「ナスダック100 50% + S&P 500 50%」というポートフォリオを組んだ場合、短期的にはナスダック100の変動分が響くかもしれませんが、長期的に見ればS&P 500がその変動を一定程度吸収してくれるでしょう。

また、「ナスダック100 70% + S&P 500 30%」というように少しリスクを取りたい場合は、ナスダック100の比率を上げる、逆に安定性を重視したいならナスダック100の比率を下げるといった調整を行うのも一つの手です。

第4章:レバレッジETFの魅力と落とし穴

レバレッジETFとは?

レバレッジETFとは、特定の指数の値動きを2倍や3倍といった形で増幅させる仕組みを持つETFのことです。たとえば「TQQQ」は、ナスダック100指数(QQQ)の1日の値動きを約3倍にするように設計されています。

一見すると3倍の値動きが得られるため、上昇相場で利益を爆発的に増やせる夢のような商品に思えるでしょう。

しかし、ここで注意すべきは「下落時のダメージも3倍になる」ことです。ナスダック100が5%下がれば、TQQQは約15%下がることになります。

また、レバレッジETFは1日の値動きを増幅させる(いわゆる「デイリーベースでのレバレッジ」)商品なので、ボラティリティが高い環境では「ボラティリティ・ドラッグ」効果によって、長期的なパフォーマンスが理論値よりも下振れしやすいという現象が起きます。

長期投資に向いているのか?

レバレッジETFは、暴落時に大きく資産を失うリスクが高く、長期投資には不向きとされています。株式市場の歴史を振り返ると、数年に一度は大幅な調整や暴落が起きます。

そういった局面でレバレッジETFを保有していると、含み損が一気に拡大し、回復までに非常に長い時間がかかる(あるいは回復できない)可能性が高いのです。

一方で、短期~中期で相場の上昇が見込まれるときに「トレード要素」として活用する投資家も少なくありません。たとえば、金利が下がりはじめ、経済が拡大基調にあると判断できる局面で、数ヶ月から1年程度保有する戦略を取るケースなどが考えられます。

ですが、これはタイミングを見極める高度な判断力を要するため、初心者が安易に真似をすると失敗するリスクが高い点に留意が必要です。

第5章:具体的なポートフォリオ例とアドバイス

1. 成長重視型:ナスダック100 70% + S&P 500 30%

- メリット:ハイリスク・ハイリターン志向。ナスダック100の長期成長を主軸に据えられる。

- デメリット:暴落時は下落幅が大きくなる。S&P 500の比率が低いため、安定性はやや欠ける。

長期で大きなリターンを狙いたいが、全面的にナスダック100だけにするのは不安という場合、この組み合わせが考えられます。アップル、マイクロソフトなどの巨大テクノロジー企業が引っ張る可能性は今後10年単位でも高いですが、

一方でITバブル崩壊のようなショックが起きた際の下落ダメージもそれなりに覚悟する必要があります。

2. バランス型:ナスダック100 50% + S&P 500 50%

- メリット:ナスダック100の成長力を享受しつつ、S&P 500の幅広い分散でリスクを低減。

- デメリット:ナスダック100単独ほどのリターンは望めない可能性がある。

最もオーソドックスで取り組みやすいのがこの比率です。半分はテクノロジー中心の急成長を狙い、残り半分は米国経済全体を網羅する形になります。

暴落時にはナスダック100の方が大きく落ち込むかもしれませんが、S&P 500がある程度緩衝材になるため、リスクとリターンのバランスが取りやすい構成と言えます。

3. 安定重視型:ナスダック100 30% + S&P 500 70%

- メリット:将来の成長をある程度享受しながらも、ポートフォリオの大部分がS&P 500の安定性に支えられる。

- デメリット:ナスダック100比率が低いので、成長局面ではリターンがやや物足りなく感じる可能性がある。

ハイテク株の急落リスクを怖がりすぎて投資に踏み出せないという人にとっては、この比率が落としどころかもしれません。S&P 500自体にもAppleやMicrosoftが含まれているため、全くテクノロジー株の恩恵が得られないわけではありません。

あくまで「ナスダック100は刺激的な存在として、ポートフォリオの一部に組み込む」イメージで考えるとよいでしょう。

第6章:投資初心者が心得ておくべきポイント

1. 暴落時のメンタルコントロール

10~15年の間には、必ずと言っていいほど複数回の暴落や大幅調整が起きます。大事なのは、パニック売りをしないことです。歴史的に見ても、暴落後には株価は回復し、新高値を更新するサイクルが繰り返されてきました。

安易な損切りよりも、むしろ買い増しを検討するくらいのスタンスを持つと、長期的なリターンを大きく押し上げられる可能性があります。

2. ドルコスト平均法の活用

毎月決まった金額を定期的に投資する「ドルコスト平均法」は、長期投資におけるリスク分散に有効です。相場が上昇しているときには少ない口数しか買えませんが、下落しているときには多くの口数を買えるため、購入単価がならされていきます。

特にナスダック100のように値動きが激しい指数に投資する場合、この手法を続けることで、結果的にリスクを低減する効果が期待できます。

3. レバレッジETFは初心者には不向き

レバレッジETFは短期間での大きな上昇を狙える反面、長期保有に向かない特性を持っています。一度の暴落で大打撃を受ける可能性が高く、初心者がうまく乗りこなすのは至難の業です。

最初はレバレッジなしのQQQ(ナスダック100)やVOO/SPY(S&P 500)を中心に据え、それに慣れてきたら資産の一部だけレバレッジ商品に振り向けるくらいが無理のない方法でしょう。

4. 手数料や税金についても確認

米国株投資を行う際は、為替手数料や購入時・売却時の取引手数料、さらには配当金に対する源泉徴収税などを考慮する必要があります。とはいえ、近年は手数料が格段に安くなっており、主要ネット証券では米国ETFの買付手数料無料キャンペーンなども行われています。

また、NISA口座やiDeCo(個人型確定拠出年金)を活用することで税金面でもメリットを享受できる場合があります。長期の資産形成を目指すなら、こうした制度の活用も検討しましょう。

まとめ

10~15年スパンの中長期投資を考える場合、ナスダック100とS&P 500は非常に魅力的な選択肢です。それぞれの特徴を振り返ると、次のようになります。

-

ナスダック100

- ハイテク・グロース株中心で、成長性が高い一方、変動も大きい

- 過去10年でS&P 500を上回るリターンを得てきた実績がある

- 金利上昇局面や景気後退局面では大きく下落するリスク

-

S&P 500

- 米国の主要産業全体に投資できるため、分散効果が高く、安定性がある

- 長期的に見ても右肩上がりで成長しており、**“世界の株式投資のベンチマーク”**と呼ばれる

- ナスダック100ほどの急伸は期待しにくいが、暴落時のクッション役になりやすい

そして、レバレッジETF(TQQQなど)は短期トレードには魅力がある反面、長期保有には不向きです。暴落時の下落リスクが大きく、一度大きく値を崩すと回復に時間がかかることがあります。初心者がいきなりメインとして扱うのは推奨しづらいと言えます。

したがって、長期投資ではナスダック100とS&P 500を一定割合で組み合わせるのが妥当な戦略でしょう。その上で、以下の点を押さえておくと安心です。

-

リスク許容度に合わせた比率設定

- 成長重視:ナスダック100の比率を高める

- 安定重視:S&P 500の比率を高める

- バランス型:50:50など

-

短期的な暴落に備えたメンタル

- 長期保有を前提に、暴落は“割安で買えるチャンス”と捉えるマインドが大切

-

ドルコスト平均法などの継続投資

- 相場のタイミングを図らず、一定額をコツコツ投資することで平均取得単価をならす

-

レバレッジETFはサブ的立ち位置で検討

- 基本はQQQやVOO、SPYなどのレバレッジなしETFでポートフォリオを構築

- レバレッジは短期トレードまたは資産のごく一部で活用

米国株投資には確かにリスクがありますが、長期的な視点と適切な分散戦略、そして複利の力を味方につければ、資産形成の強力な手段になります。

今後10年から15年先を見据え、ナスダック100とS&P 500を上手に組み合わせた投資プランをぜひ検討してみてください。

最初から「どの銘柄が一番いいのか」と細かいことにこだわるよりは、「米国株市場の成長に乗り、分散投資しながらコツコツ積み立てる」ことを意識するほうが、長い目で見れば大きなリターンにつながる可能性が高いのです。

あなたの投資が、未来の豊かな生活をサポートしてくれることを願っています。まずは少額から、自分のライフスタイルやリスク許容度に合った形で、長期投資の一歩を踏み出してみてはいかがでしょうか。

きっと10年後、15年後のあなたが、今日の選択を喜ぶ日が来るはずです。