株式投資やFXなどのチャート分析をしていると、移動平均線やボリンジャーバンドなどと並んでよく目にするテクニカル指標のひとつに「一目均衡表(いちもくきんこうひょう)」があります。

日本発祥の指標であり、現在でも国内外を問わず多くの投資家やトレーダーに活用されています。

一目均衡表は一見すると線が多く、難解そうに感じられますが、実は「相場の買い方・売り方のバランス」と「トレンドの方向と強さ」を一度に捉えようとしているため、このような独特の形状をしています。

本記事では投資初心者の方にもわかりやすいよう、一目均衡表の基本的な構成要素や見方、売買判断への活用方法を具体例とともに紹介します。

さらに、実際の株式市場で起こった出来事を引き合いに出しながら注意点やポイントをまとめ、記事の最後には要点を整理してお伝えします。

ぜひ本記事を参考に、一目均衡表を使った相場分析にチャレンジしてみてください。

1. 一目均衡表の基本構成

一目均衡表は、大きく分けて以下の5本の線と「雲」と呼ばれる帯域で構成されています。

- 転換線(てんかんせん)

- 基準線(きじゅんせん)

- 先行スパン1(せんこうスパンいち)

- 先行スパン2(せんこうスパンに)

- 遅行スパン(ちこうスパン)

そして、先行スパン1と先行スパン2の間にできる帯が、一般に「雲(くも)」と呼ばれます。

雲は相場におけるサポートやレジスタンスとして機能することがあるとされ、相場の強気・弱気を見極める際にも役立ちます。

1-1. 転換線と基準線

一目均衡表のもっとも基礎となる線が「転換線」と「基準線」です。これらは多くの投資ツールで、チャート上に2本の比較的短めの線として表示されます。

-

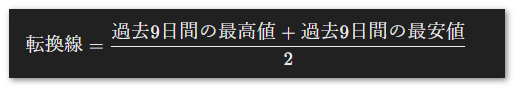

転換線

設定期間内(多くのツールではデフォルトで9日)の「最高値と最安値の平均値」で算出される線です。

移動平均線ではなく「過去一定期間の高値と安値の中間点」をつないでいるのが特徴で、相場の短期的な勢いや変化点を把握するために用いられます。

-

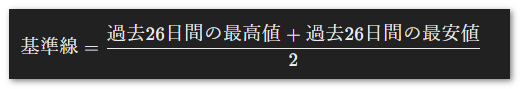

基準線

設定期間内(多くのツールではデフォルトで26日)の「最高値と最安値の平均値」で算出される線です。

転換線よりも長い期間を対象にしているため、中期的な相場の方向性やバランスを示す線として扱われます。

転換線と基準線の使い方

転換線が基準線より上にあるときは、短期的な相場が強気方向にあると考えられます。反対に、転換線が基準線を下回っているときは、短期的に弱気になっている可能性があると判断できます。

また、この2本の線が交差することで生じる「転換線と基準線のクロス」も売買のシグナルとして重視されますが、それだけで飛びつくのは危険です。

他の要素や雲との位置関係なども併せて見て総合判断することが大切です。

1-2. 先行スパン1と先行スパン2、そして「雲」

一目均衡表を特徴づける最大の要因が、「雲」と呼ばれる帯域です。

チャート上では大きな色付きの帯として表示されることが多く、「あのもやっとした領域、なんだろう?」と初めて見る方は思うかもしれません。

実は、この雲を形成しているのが「先行スパン1」と「先行スパン2」の2本の線です。

-

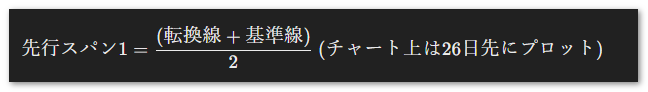

先行スパン1

転換線と基準線の平均値を、当日のローソク足よりも“26日先”に表示したものです。

-

先行スパン2

過去52日間の最高値と最安値の平均値を、当日のローソク足よりも“26日先”に表示したものです。

この2本が塗りつぶしの境界となり、間の部分が「雲」と呼ばれます。一目均衡表が画期的なのは、これらの線を“先行して”描画することで、将来的なサポート・レジスタンス帯を視覚化する点です。

通常のテクニカル指標は「過去から現在までの価格データ」をベースに描画しますが、一目均衡表は未来のローソク足に先行して雲を表示するため、「今後、相場がどこでサポートやレジスタンスを得るか」を一目で把握しやすくなります。

雲と株価の位置関係

一目均衡表で注目したいポイントの一つが、「現在の株価が雲の上にあるか、下にあるか、それとも雲の中にいるか」です。

-

株価が雲の上にある場合:

強気相場(上昇トレンド)である可能性が高いとみなされやすいです。 -

株価が雲の下にある場合:

弱気相場(下降トレンド)である可能性が高いとみなされやすいです。 -

株価が雲の中にある場合:

方向感がはっきりせず、もみ合い状態であると考えられやすいです。

雲の厚さがある程度しっかりしていると、そこがサポート(株価が下げ止まりやすい)またはレジスタンス(株価が上げ止まりやすい)として機能することが多いとも言われます。

ただし、必ずそうなるわけではない点は要注意です。

1-3. 遅行スパン

一目均衡表の5本目の線が「遅行スパン」です。これは当日の終値を「26日過去にずらしてプロット」した線で、チャート上ではローソク足よりも26日分左側に位置して描かれます。

遅行スパンは相場全体の流れを把握するときに有用とされており、「現在の価格水準が26日前の価格に比べて高いのか、低いのか」を視覚的に示すことで、トレンドの方向感や勢いを掴みやすくします。

-

遅行スパンがローソク足の上に位置している:

過去と比べて株価が上昇していることを表し、強気のサインとされる。 -

遅行スパンがローソク足の下に位置している:

過去と比べて株価が下落していることを表し、弱気のサインとされる。

特に、遅行スパンがローソク足を上へブレイクして抜ける動きや、逆に下へブレイクして抜ける動きが出る場合は、トレンド転換の参考シグナルと見なす投資家も多いです。

2. 一目均衡表を使った売買判断

2-1. 三役好転と三役逆転

一目均衡表でよく言及されるのが、「三役好転(さんやくこうてん)」と「三役逆転(さんやくぎゃくてん)」という強気・弱気のシグナルです。

これは、以下の3つの条件が同時に揃った場合に強い買いシグナル、または売りシグナルとみなす考え方です。

三役好転(強気シグナル)

- 転換線が基準線を上抜け(転換線 > 基準線)

- 株価が雲を上抜け(株価 > 雲)

- 遅行スパンがローソク足を上抜け(遅行スパン > 過去のローソク足)

これらが同時に成立すると、「短期的にも中期的にも相場が上昇傾向であり、過去価格とも比べて強い位置にある」と判断されます。

強い上昇トレンドを示唆する重要な局面として注目されがちです。

三役逆転(弱気シグナル)

- 転換線が基準線を下抜け(転換線 < 基準線)

- 株価が雲を下抜け(株価 < 雲)

- 遅行スパンがローソク足を下抜け(遅行スパン < 過去のローソク足)

こちらはその逆で、相場が下落トレンド入りまたは弱気に傾いている可能性を示唆します。

初心者の方でも注目しやすいポイントなので、一度チャートに一目均衡表を表示し、これらの条件がどのようなタイミングで満たされるのか確認してみるとよいでしょう。

2-2. 雲抜けを狙う順張り・逆張り

雲の突破(株価が雲の上限や下限を抜ける動き)は、トレンド転換や加速のサインとして注目されることが多いです。

-

順張り(ブレイクアウト狙い)

相場が上昇する力が強い場合、株価が雲の上限を超えたタイミングで買いエントリーをする手法があります。これを「雲抜け買い」と呼んだりしますが、実際にはブレイクアウトした後に勢いが続くかどうかを他の要素(出来高の増加やファンダメンタルズなど)と合わせて判断する必要があります。

-

逆張り(雲をレジスタンス・サポートとみなす)

一方で、雲の上限や下限がレジスタンスまたはサポートとして機能すると考え、あえて逆張りでエントリーする投資家もいます。たとえば、株価が雲下限に近づいたらサポートされて反発すると期待して買い、雲上限に近づいたら上値を抑えられて下落すると予想して売る、といった戦略です。

ただし、雲が薄い場合や他に強い材料が出た場合は、簡単に突き抜けることもあるので注意が必要です。

3. 一目均衡表の活用事例

ここでは、過去に実際の市場で一目均衡表がどのように機能していたかを簡単に紹介します。

ただし、実際の相場では常にシナリオ通りに行くわけではないことを念頭に置いてください。

3-1. 日本株が大きく上昇した局面(2013年頃)

2013年は「アベノミクス」の影響で日本株が急激に上昇した時期として知られています。日経平均株価も大幅に上昇し、チャート上では雲を明確に上抜けして、転換線と基準線がともに上向きになったケースが多く見られました。

さらに、遅行スパンもローソク足の上で推移する状態が続き、結果的に三役好転のサインが点灯した状態が長く続いたのです。この期間は強い上昇トレンドが続き、大きな利益を狙えた投資家も少なくありませんでした。

3-2. リーマンショック後の下落相場(2008年〜2009年)

リーマンショックが本格化した2008年後半から2009年前半にかけては、世界の株式市場が大きく下落しました。

この時期の日経平均株価を一目均衡表で振り返ると、三役逆転が明確に起きており、日経平均のローソク足もずっと雲の下に位置していたことが多かったです。

また、遅行スパンもローソク足の下をずっと走っていたため、トレンドは長期的な下落局面にあることを示唆していました。

このような強い下落相場では、逆張りで買い向かった投資家が大きく損失を被るケースも多く、改めて「トレンドの強さ」を読み誤ると危険であることが示されました。

3-3. 横ばい相場やボックス相場でのもみ合い

強い上昇や下落が続くトレンド相場でなく、長期間にわたってレンジ(ボックス)相場が続くことがあります。

そういった場面では、株価が雲の中を行き来し、転換線と基準線も頻繁にクロスしては逆クロスを繰り返すケースが増えます。

このような状況では、一目均衡表のシグナルが騙し(フェイク)になりやすいので、他のテクニカル指標やファンダメンタルズの材料を加味する必要があります。

4. 一目均衡表を使う際の注意点

4-1. 騙しがある

一目均衡表には多くの線があり、一見すると多角的な分析ができるように思えますが、それでも「騙し(テクニカル指標が示すシグナルに従ったのに思惑と逆に動いてしまう現象)」は避けられません。

特に、株価が雲や転換線・基準線の付近で小刻みに上下動しているような場面では、何度もシグナルが出る一方で実際のトレンドは生まれず、結局損切りが続くといった事態にもなりかねません。

テクニカル指標は「必ず当たる」ものではなく、確率を高めるためのヒントと考えましょう。

4-2. 過去の設定値を日本の相場に合わせて作られた

一目均衡表は日本の相場(当初は米相場の為替分析がもととも言われますが)に合わせて開発された背景があり、基本となる日数設定も「9・26・52」が多いです。

しかし、投資手法や相場環境の変化、また海外マーケットなどでは、異なる設定値を試す投資家も少なくありません。

自分の投資スタイル(短期、中期、長期)に合わせて日数を微調整し、より相場の実態に合った形で運用している事例もあります。

4-3. 他の指標やファンダメンタルズとの併用

一目均衡表だけに頼るのではなく、移動平均線やボリンジャーバンド、オシレーター系指標(RSIやMACDなど)、さらには企業の業績や世界経済の動向などのファンダメンタルズ分析と組み合わせることで、相場の分析精度は向上します。

特に中長期投資の場合は、企業のビジネスモデルや財務状況を理解したうえで、一目均衡表などのテクニカル指標を確認する流れが望ましいです。

4-4. 相場は常に変化する

一目均衡表が示すサインどおりに行動して大きく成功する場面もあれば、裏目に出て損失を被る場面もあります。これは、どんな優れたテクニカル指標であっても避けられない現実です。

相場のトレンドは経済状況やニュース、投資家心理など多くの要因で変化し続けます。したがって、一目均衡表はあくまで「今の相場がどんな状態か」を俯瞰するためのツールと位置付け、絶対視はしないことが大切です。

5. まとめ:一目均衡表を使いこなすために

最後に、一目均衡表を使いこなすためのポイントを整理しましょう。

-

5本の線と雲の意味を理解する

- 転換線・基準線:相場の短期・中期的なバランス

- 先行スパン1・2(雲):未来に表示されるサポート・レジスタンスの目安

- 遅行スパン:現在の価格と26日前の価格の比較でトレンドを確認

-

三役好転・三役逆転をチェック

- 転換線と基準線のクロス、株価の雲抜け、遅行スパンの位置関係が揃うかどうかを注目

- シグナルが出ても必ずトレンドが続くわけではないが、大きな動きが出る前触れになることが多い

-

雲をブレイクする場面に注目

- 雲を上抜け・下抜けするとトレンド加速のサインとみなされやすい

- 雲の厚みがサポート・レジスタンスとして機能するかに注目

-

騙しを避けるために他の分析と併用

- RSIやMACD、移動平均線などのテクニカル指標、または出来高やファンダメンタルズ分析と組み合わせる

- 日数設定を変えることで自分の投資スタイルに合った形を探る

-

リスク管理を徹底する

- テクニカル指標は完璧ではなく、外部要因で想定外の値動きが起こることもある

- 目標利確ラインや損切りラインを設計し、損失を最小限に抑える

一目均衡表はチャートを「一目」見ただけで相場の均衡状態を把握できるようにという思想で考案されたと言われます。

実際に使ってみると、転換線・基準線・雲・遅行スパンが一度に表示されるため、最初のうちは戸惑うこともあるでしょう。

しかし、仕組みを理解し、各線が示す意味をひとつずつ把握していくと、思いのほか使いやすい指標であることに気づくはずです。

テクニカル分析は万能ではありませんが、相場を客観的に見るための有効なツールのひとつです。一目均衡表を活用すれば、トレンドの把握やサポート・レジスタンスの予測、強気・弱気のバランスを確認しやすくなり、投資判断の一助となります。

特に中期〜長期のトレンドを把握する際に有用な面があるため、ぜひチャートを表示して、過去の値動きと合わせて一目均衡表がどんなサインを出していたか振り返ってみてください。

相場で成功を収めるには、テクニカルだけでなくファンダメンタルズや市況、世界の経済ニュースなど多方面の情報を総合的に捉えていく必要があります。

一目均衡表を学ぶ過程でテクニカル分析への理解を深めつつ、それらを組み合わせて自分なりの投資スタイルを確立していくと、より安定した成果を期待できるでしょう。

これから株式投資を始める方や、すでに投資を行っているがテクニカル指標に詳しくない方も、まずは一目均衡表をチャートに表示し、本記事の解説を参考にしながら相場を眺めてみてはいかがでしょうか。

そうすることで、複雑に見える一目均衡表のラインから、意外にシンプルな相場の流れが浮かび上がってくるかもしれません。